Das Grundprinzip

CFD steht für „Contract for Difference“, zu Deutsch: Differenzkontrakt. Der Begriff selbst beschreibt schon ganz gut, was die Grundidee dieses Finanzprodukts ist: Es geht darum, die Kursdifferenz zwischen Ein- und Ausstiegskurs zwischen zwei Parteien per Barausgleich abzubilden. Dabei werden nicht die Basiswerte (Aktien, Indizes, Rohstoffe) direkt gehandelt. Statt dessen bildet der CFD den Kurs im Verhältnis 1:1 ab. Es handelt sich also um ein vom eigentlichen Basiswert abgeleitetes Finanzinstrument, ein Derivat.

Ein Beispiel: Der DAX notiert bei 12.000 Punkten. Ein Trader geht von steigenden Kursen aus und kauft zwei CFDs auf den Index. Steigt der DAX auf 12.500 Punkte, wird der DAX-CFD ebenfalls bei 12.500 notieren. Wenn der Trader nun seinen CFD wieder verkauft, realisiert er einen Gewinn von 1.000 Euro, indem der Broker ihm die Kursdifferenz (500 Punkte) multipliziert mit der Anzahl an CFDs (zwei Stück) gutschreibt. Je nach gehandeltem Basiswert und Haltedauer werden noch Gebühren und/oder Finanzierungskosten fällig.

Wie das Beispiel zeigt, handelt der Trader die CFDs direkt mit dem Broker außerbörslich („Over the Counter“, kurz OTC). Dabei bezieht sich der Kurs der CFDs direkt auf die abgebildete Aktie, den Index oder den Rohstoff. Mit anderen Worten: Der Broker „spiegelt“ die Kurse des Basiswertes in den CFD und bietet ihn seinen Kunden zum Handel an. Er ist der Vertragspartner des Traders und dafür verantwortlich, fortlaufend Kurse für alle angebotenen CFDs zu stellen.

Nun stellt sich aber die Frage, wieso man überhaupt den Umweg über den CFD geht. Schließlich könnte jeder Trader auch einfach Aktien direkt an der Börse zum gleichen Kurs handeln. Die Antwort: Mit CFDs können Trader einen Hebeleffekt nutzen und mittels Short-Trades auch auf fallende Kurse setzen.

Der Hebel ergibt sich bei CFDs aus dem Margin-Prinzip. Statt wie beim normalen Aktienhandel den vollen Wert der Position zu bezahlen, reicht es bei CFDs aus, nur einen Bruchteil dessen in Form einer Sicherheitsleistung (Margin) beim Broker zu hinterlegen. Diese kann beispielsweise 20 Prozent betragen. Die restlichen 80 Prozent finanziert der Broker, wodurch sich in diesem Beispiel ein Hebel von fünf ergibt.

Fazit

Mit CFDs können Trader den Hebeleffekt nutzen und mittels Short-Trades auch auf fallende Kurse setzen.

B1) Margin beim DAX

Dargestellt sind der 5-Minuten-Chart des DAX sowie ein Orderticket. Das Ticket zeigt eine Limit-Verkaufsorder für einen DAX-CFD zu 12.680 Punkten. Statt des vollen Positionswerts sind hier nur fünf Prozent Margin – also rund 634 Euro – zu hinterlegen. Dies entspricht einem Hebel von 20.

Quelle: WH SelfInvest, Nano Trader

CFD vs. Aktie

Die Margin haben wir eingangs bereits angesprochen. Sie ist eine Sicherheitsleistung, die der Trader für seine Position beim Broker hinterlegt. Da diese Margin deutlich geringer als der eigentliche Positionswert ist, ergibt sich daraus ein Hebeleffekt.

Gehen wir zum Beispiel von einer Margin von 20 Prozent aus. Ein Trader möchte bei einer Aktie auf steigende Kurse setzen, die gerade bei 100 Euro notiert. Um nun 100 Stück dieser Aktie zu kaufen, bräuchte er beim klassischen Aktienhandel 10.000 Euro freies Kapital (100 Aktien x 100 Euro). Handelt er dagegen Aktien-CFDs, wäre nur eine Margin in Höhe von 20 Prozent, also 2.000 Euro, notwendig. Im Ergebnis bleiben dem Trader 8.000 Euro für das Eröffnen weiterer Positionen, während sein Kapital beim direkten Aktienhandel vollständig gebunden wäre.

Das Beispiel zeigt, wie sich der Hebel als Kehrwert aus der Margin ergibt. Die Höhe der Sicherheitsleistung ist abhängig vom jeweiligen Basiswert und kann je nach Broker vaiieren. In der Regel sind die Margin-Sätze dabei für Indizes und Währungen deutlich niedriger als für Aktien.

Nehmen wir nun an, die beschriebene Aktie steigt auf 110 Euro. Bei 100 Aktien entspricht der Gewinn also 1.000 Euro (100 Aktien x 10 Euro). Der klassische Aktien-Trader hat damit eine Rendite von zehn Prozent auf das eingesetzte Kapital (10.000 Euro) erzielt. Bezogen auf die hinterlegte Margin (2.000 Euro) beträgt die Rendite des CFD-Traders dagegen 50 Prozent, also entsprechend des Hebels das 5-Fache.

CFD-Trading hat noch einen Vorteil gegenüber dem reinen Aktienhandel. Möchte der Trader auf fallende Kurse setzen, so ist dies analog zum gerade beschriebenen Beispiel möglich (mit einigen Ausnahmen). Um 100 Stück unserer Beispiel-Aktie „leer“ zu verkaufen, sind bei einer Margin von 20 Prozent ebenfalls nur 2.000 Euro zu hinterlegen. Im reinen Aktienhandel wären weder der Hebel noch das Eingehen einer Short-Position ohne weiteres möglich.

Allerdings haben CFD-Trader nicht die gleichen Rechte wie Aktionäre. Sie können also nicht zur Hauptversammlung gehen und besitzen keine Stimmrechte. Alles, worum es dem CFD-Trader geht, ist der Ausgleich der Kursdifferenz zwischen Öffnen und Schließen seiner Position. So erzielt er einen Gewinn, wenn er bei einem Long Trade teurer verkaufen kann, als er zuvor gekauft hat. Bei einem Short Trade ist es genau umgekehrt. Hier muss man billiger zurückkaufen („eindecken“), als zuvor leer verkauft wurde.

Zusammengefasst ist das Trading mit CFDs ist im Prinzip nichts anderes als ein flexibler Wertpapierkredit. Da nur ein kleiner Teil des Positionswerts gebunden wird, können Trader auch mit kleinem Konto mehrere Trades gleichzeitig handeln, die ansonsten ihre Kaufkraft deutlich übersteigen würden.

Fazit

CFDs bieten einen flexiblen Wertpapierkredit. Dadurch können Trader auch mit kleinem Konto mehrere Positionen gleichzeitig handeln.

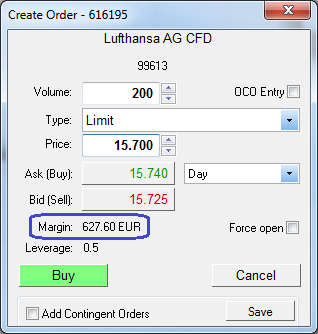

B2) Orderticket Lufthansa-Aktien-CFD

Der Screenshot zeigt ein Orderticket zum Kauf von 200 Lufthansa-Aktien via CFD. Die Kauforder ist auf 15,70 Euro limitiert. Wird der Trade ausgeführt, beträgt der Gesamtwert der Position demnach 200 CFDs x 15,70 Euro = 3.140 Euro. Als Margin sind jedoch nur 627,60 Euro, also 20 Prozent zu hinterlegen. Die übrigen 2.512,40 Euro stehen für weitere Trades zur Verfügung. Dennoch trägt der Trader über die Margin hinaus Verantwortung für die volle Position und muss dies im Risikomanagement unbedingt beachten.

Quelle: WH SelfInvest, Nano Trader

Risiken und Chancen

Das Trading auf Margin bei CFDs ist mit erhöhten Risiken und Chancen verbunden. Da Trader immer zuerst das Risiko beachten sollten, schauen wir uns dieses Thema im Folgenden genauer an.

Grundsätzlich sollte man bereits vor dem Einstieg in den CFD-Handel über Trading-Erfahrung verfügen, denn die Produkte sind nur für risikobewusste, spekulativ handelnde Marktteilnehmer geeignet. Alternativ können beispielsweise CFDs auf Indizes auch von konservativen Anlegern dazu genutzt werden, bestehende Aktien-Depots vorübergehend gegen Kursverluste zu hedgen.

Für den Einstieg ins CFD-Trading ist ein Demo-Konto zu empfehlen. Selbst erfahrene Trader sollten dies in Erwägung ziehen, um sich zunächst mit der Handhabung der Handelsplattform vertraut zu machen. Letztlich ist auch das ein Teil des Risiko-Managements. In der Praxis ist immer wieder zu beobachten, wie die Ungeduld, „endlich lostraden zu wollen“, viele Neulinge schnell in zu große Positionen treibt.

Auf den ersten Blick wirken die Margin-Sätze und die damit verbundenen Hebel verlockend. Doch die tatsächliche Verantwortung des Händlers beläuft sich stets auf den gesamten Positionswert! Genau hier liegt das eigentliche Risiko bei CFDs, dessen man sich unbedingt bewusst sein sollte. Ist die Margin nämlich infolge einer gegenläufigen Kursentwicklung aufgebraucht, muss der Trader weitere Mittel nachschießen.

Dazu ein Beispiel. Ein Trader ist im DAX bei 12.000 Punkten long gegangen. Dafür musste er lediglich fünf Prozent an Margin hinterlegen (600 Euro). Fällt der DAX nun unter 11.400 Punkte, ist die erbrachte Sicherheitsleistung aufgebraucht und er muss weitere Margin leisten. Dafür muss das Handelskonto einen ausreichend hohen Bestand an Cash aufweisen. Wer also den Trade bei Verlusten nicht glattstellt, kann viel mehr als die anfangs gezahlte Margin verlieren.

Besonders schwierig wird es, wenn mehrere Positionen gleichzeitig ins Minus laufen. Dann kann es passieren, dass auf dem Konto keine ausreichenden freien Mittel verfügbar sind. In dieser Situation gibt es den sogenannten „Margin Call“. Kommt der Trader dem Margin Call nicht nach, indem er frisches Kapital nachschießt, kann der Broker (einzelne) Positionen auflösen. Das Eintreten dieses Szenarios muss durch professionelles Risikomanagement um jeden Preis ausgeschlossen werden.

Im Extremfall können die Verluste sogar den Wert des Kontos übersteigen. Hierfür ist der Trader infolge neuer gesetzlicher Vorschriften zwar nicht mehr verantwortlich, sodass der Broker die Positionen entsprechend schließen wird. Dennoch bedeutet dies einen Totalverlust des Handelskontos.

Nach der umfangreichen Würdigung der Risiken möchten wir nun auch die Chancen ansprechen. Wie bereits zuvor angesprochen können Trader auch mit kleinem Konto – beispielsweise 5.000 Euro – effektiv verschiedene Positionen und/oder Strategien gleichzeitig handeln. Dies war früher nur für größere Konten möglich. Weiterhin bieten CFDs Zugang zu einer großen Bandbreite an Märkten. Bei WH SelfInvest können Trader fast alles handeln: Aktien, Indizes, Rohstoffe, Zinsen und Währungen. Außerdem ist es für die meisten Basiswerte möglich, sowohl long als auch short zu traden und damit die Chancen an den Märkten bestmöglich zu nutzen.

Fazit

Trader tragen über die Margin hinaus stets Verantwortung für die volle Positionsgröße. Professionelles Risikomanagement ist also Pflicht!

Handelskosten

Die Höhe der Kosten spielt auf Dauer eine wichtige Rolle im Trading. Bei CFDs gibt es grundsätzlich drei Kostenfaktoren: Spread, Kommissionen und Finanzierungskosten. Spreads und Kommissionen fallen – direkt oder indirekt – immer an, Finanzierungskosten nur beim Halten von Positionen über Nacht. Ein zusätzlicher Faktor kann zudem Slippage sein.

Der Spread ist die Differenz zwischen Kauf- und Verkaufskurs zum gleichen Zeitpunkt. Beim DAX könnte die Kursstellung zum Beispiel 12.000 Punkte (für Verkauf) zu 12.001 Punkte (für Kauf) sein. Spreads fallen grundsätzlich bei allen Trading-Instrumenten und an allen Märkten an und sind letztlich der Verdienst der jeweiligen Market Maker, die für Liquidität sorgen. Alle übrigen Marktteilnehmer müssen den Spread in der Regel als Kostenfaktor einkalkulieren.

Dabei gilt: Je liquider das gehandelte Instrument, desto geringer der Spread. Instrumente wie der DAX und oder DAX-Aktien haben daher sehr kleine Spreads. Weniger liquide sind beispielsweise Nebenwert-Aktien oder Crossrates zwischen zwei Nicht-Hauptwährungen. Entsprechend liegen die An- und Verkaufskurse hier weiter auseinander. Zudem entscheidet die Tageszeit über die Höhe der Spreads. So weisen auch liquide Werte wie der DAX oder EUR/USD außerhalb der gängigen Handelszeiten (deutlich) erweiterte Spannen auf.

Die Höhe der Spreads kann zudem je nach Broker variieren. Anbieter mit Direct Market Access (DMA) stellen dem Trader die Original-Kurse des jeweiligen Marktes zur Verfügung. Zum Beispiel kann er eine Aktie X via CFD zum aktuellen Xetra-Referenzkurs im gleichen Moment für 49,99 Euro verkaufen oder für 50,01 Euro kaufen. CFD-Broker, die als Market Maker fungieren, stellen dagegen minimal vom Originalkurs abweichende, eigene Kurse für den jeweiligen Basiswert.

Der zweite Kostenfaktor sind die Kommissionen. Diese fallen vor allem bei Aktien ins Gewicht, da der Broker hier selbst relativ hohe Transaktionskosten hat. Dennoch sind die Kosten vergleichbar mit denen, die Anleger für den Aktienkauf bei normalen Online-Brokern ohnehin zahlen würden. Bei Indizes und Rohstoffen sind die Kommissionen dagegen (deutlich) niedriger. Währungen können sogar kommissionsfrei gehandelt werden, wenn das Handelskonto eine spreadbasierte Abrechnung vorsieht. Das bedeutet, dass die bereits beschriebenen Spreads vom Broker etwas erweitert und die Kommissionen damit abgegolten werden. Alternativ sind auch kommissionsbasierte Modelle mit den Original-Spreads vom Interbankenmarkt möglich.

Der dritte Faktor sind die Zinsen bzw. Finanzierungskosten. Wie schon beschrieben sind CFDs im Prinzip wie ein flexibler Wertpapierkredit. Allerdings mit dem Unterschied, dass die Zinsen anders als bei einem „echten“ Kredit nur dann anfallen, wenn man ihn wirklich in Anspruch nimmt. Hält der Trader also keine offenen Positionen, wird auch keine Finanzierung fällig. Zudem fallen die Zinsen nur dann an, wenn Positionen über Nacht gehalten werden. Für reines Intraday-Trading wird der Hebel vom Broker sozusagen „kostenlos“ finanziert.

Die Zinssätze der CFD-Broker sind zudem meist günstiger als ein klassischer (Wertpapier)Kredit. In der Regel basieren sie auf dem Tagesgeldzinssatz der jeweiligen Währung, beim Euro etwa dem Euro Overnight Index Average (EONIA), sowie einem Aufschlag von zwei bis vier Prozentpunkten.

Last but not Least gibt es manchmal Slippage. Das meint die Schlechtausführung einer Order, was in einem schnellen Markt vorkommen kann – auch bei den besten Brokern. Liegt ein Stopp-Loss im DAX zum Beispiel bei 12.000 Punkten, aber der Markt „rutscht“ schnell durch diese Marke nach unten, wird die Order vielleicht erst bei 11.998 Punkten ausgeführt.

Slippage wird also durch die Marktbedingungen verursacht. Sie kann auch positiv sein, wenn man – umgekehrt zum gerade beschriebenen Beispiel – an der gleichen Marke per Limit-Order long einsteigt und statt 12.000 nur 11.998 Punkte zahlt.

Fazit

Die Kosten beim CFD-Trading bestehen aus vier Faktoren: Kommissionen, Finanzierungskosten, Spreads und je nach Marktbedingungen Slippage.

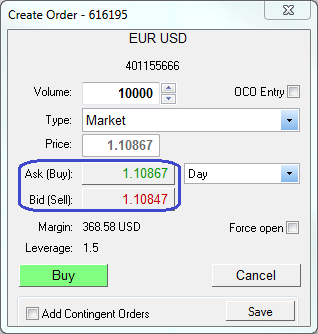

B3) Spread beim EUR/USD

Das Orderticket zeigt den EUR/USD im spreadbasierten Modell, in dem die Kommissionen durch einen etwas erweiterten Spread abgegolten werden. Die Differenz zwischen gleichzeitigem Kauf oder Verkauf – siehe blaue Markierung – liegt hier bei 0,0002 bzw. zwei Pips. Diese Differenz entspricht bei einem Long-Trade, also dem Kauf von Euro gegen Dollar, lediglich rund 0,018 Prozent vom Positionswert (gemessen in Dollar). Die liquiden Hauptwährungen zählen damit zu den günstigsten Trading-Instrumenten im CFD-Bereich.

Quelle: WH SelfInvest, Nano Trader

Brokerarten

Kommen wir zum Abschluss noch zur Betrachtung der verschiedenen Brokerarten. Zunächst ist zwischen „echten“ Brokern und Introducing Brokern zu unterscheiden. Letztere sind lediglich Vermittler von Geschäften für andere, meist große Broker, die im Hintergrund aktiv sind. Da Introducing Broker nicht auf Anhieb als solche zu erkennen sind, lohnt sich die konkrete Nachfrage. Zwar ist man bei einem Introducing Broker nicht automatisch schlechter gestellt, aber in der Regel ist der direkte Draht transparenter und einfacher.

Grundsätzlich lassen sich zwei Broker-Modelle zu unterscheiden: Market Maker und Direct Market Access (DMA). Hier geht es um die Frage der handelbaren Kurse. Broker, die als Market Maker agieren, stellen eigene An- und Verkaufskurse, die nicht unbedingt mit den tatsächlichen Kursen des Basiswertes am Referenzmarkt übereinstimmen müssen. Meist werden hier die Spreads des Originalmarktes etwas erweitert. Direct Market Access (DMA) Broker wie WH SelfInvest stellen dagegen stets den Kurs des Referenzmarktes und haben keinen internen Handelsdesk (entsprechend auch die Bezeichnung „No Dealing Desk Broker“).

Dazu ein Beispiel. Aktie X notiert am Referenzmarkt Xetra zu aktuell 99,98 Euro (Geldkurs) bzw. 100,03 Euro (Briefkurs). DMA-Broker stellen in diesem Augenblick ebenfalls 99,98 zu 100,03 Euro für die Verkaufs- bzw. Kaufseite. Bei Analyse der Kurse von drei verschiedenen Market Maker Brokern sind dagegen Abweichungen zu beobachten. Zum Beispiel stellt Broker A 99,96 zu 100,05, Broker B 99,98 zu 100,04 und Broker C 99,95 zu 100,05.

Das bedeutet: Der DMA-Broker agiert als reiner Mittelsmann und leitet die Order des Traders direkt an den Referenzmarkt durch. Der Market Maker stellt dagegen eigene Kurse am internen Handelsdesk, die sich nah am Referenzmarkt-Kurs orientieren. Entsprechend kann er am etwas erweiterten Spread Geld verdienen. Der DMA-Broker dagegen verdient nur an der reinen Dienstleistung der Trade-Ausführung über Kommissionen.

Bei Market Makern ist zudem ein Interessenskonflikt möglich. Zwar sichern sich diese Broker bei Kunden-Trades in der Regel am Referenzmarkt ab, aber theoretisch könnten sie die Positionen auch auf eigenes Risiko nehmen. In letzterem Fall – hier wird oft gestritten, ob Market Maker dies tun oder nicht – würde der Trader praktisch gegen den Broker handeln, da er dann die Gegenseite des Trades darstellt. Das wäre offensichtlich keine wünschenswerte Situation. Da es sich in der Praxis aber kein seriöser Broker leisten kann, dauerhaft unattraktive Kurse zu stellen, relativiert sich dieser Nachteil etwas.

Das Market-Maker-Modell, mit dem der CFD-Handel ursprünglich begann, hat auch einige Vorteile. Beispielsweise ist es so möglich, Märkte und Basiswerte als CFD anzubieten, die mittels DMA schwer zugänglich sind. Zudem verzichten Market Maker im Gegenzug der Spread-Erweiterung mitunter auf (einen Teil der) Kommissionen. Inzwischen gibt es auch Broker, die beide Modelle (DMA und Market Maker) anbieten.

In jedem Fall sollten Trader genau wissen, welches Modell bei Ihrem Broker zum Einsatz kommt. Neben der Brokerart spielen aber noch weitere Faktoren eine wichtige Rolle. Dazu zählen eine vertrauenswürdige Finanzmarktaufsicht im Heimatland des Brokers (Vorsicht bei Malta oder Zypern), der Umfang der Einlagensicherung, die Höhe der Handelskosten und natürlich die Breite der Produktpalette.

Fazit

DMA Broker stellen stets die Originalkurse des Referenzmarkets, Market Maker dagegen leicht abweichende, eigene Kurse ihres Handelsdesks.