Öl

Das schwarze Gold ist eine Art „Schmierstoff“ für die Wirtschaft. Zwar hat die Bedeutung von Öl in den letzten Jahrzehnten abgenommen, aber es ist weiterhin einer der wichtigsten Rohstoffe. Gefördert wird Öl überwiegend von der Organisation erdölexportierender Länder (OPEC), zu der momentan 14 Nationen zählen. Bezogen auf einzelne Länder haben Saudi-Arabien, Russland und die USA die höchsten Fördermengen.

Interessant ist, wie sich die Wahrnehmung von Ölpreisbewegungen verändert hat. Früher wurden Kursanstiege in erster Linie mit höheren Kosten in Verbindung gebracht. So führten entsprechend hohe Preissteigerungen zu den beiden Ölkrisen der Jahre 1973 und 1979. Heute sind Kursanstiege aufgrund der verringerten Abhängigkeit eher positiv: Man sieht moderat steigende Ölpreise als Indikator für eine entsprechend gute wirtschaftliche Entwicklung, sodass diese nicht selten mit steigenden Aktienkursen einhergehen.

Entscheidend ist beim Öl die Terminmarktkurve. Damit ist gemeint, wie kurzlaufende Futures-Kontrakte im Vergleich zu längerlaufenden Kontrakten gepreist sind. Hier gibt es zwei Möglichkeiten:

- Contango: Kurzlaufende Kontrakte sind günstiger als länger laufende. Das ist der Normalfall, der aufgrund der Haltekosten (Lagerung, entgangene Zinsen, Versicherungen) verursacht wird. Läuft nun ein Kontrakt aus und wird in den nächsten Kontrakt-Monat gerollt, entstehen Rollverluste, da der aktuelle Future mit dem niedrigeren Kurs verkauft und der nächste Future mit dem höheren Kurs gekauft wird.

- Backwardation: Kurzlaufende Kontrakte sind teurer als länger laufende. Das ist die Ausnahmesituation, die zum Beispiel aufgrund eines deutlichen kurzfristigen Nachfrageüberhangs zustande kommen kann. Läuft nun ein Kontrakt aus und wird in den nächsten Kontrakt-Monat gerollt, entstehen Rollgewinne, da der aktuelle Future mit dem höheren Kurs verkauft und der nächste Future mit dem niedrigeren Kurs gekauft wird.

Rollverluste treffen vor allem längerfristige Anleger. Wer beispielsweise ETCs auf Öl handelt, muss berücksichtigen, dass beim Rollen der zugrundeliegenden Futures regelmäßig Verluste anfallen. Auf Dauer schneiden diese Instrumente daher teils deutlich schlechter ab als der Öl-Spot-Preis. In den eher seltenen Phasen der Backwardation profitieren ETCs dagegen von den Rollgewinnen.

Beim Öl gibt es zwei Hauptsorten bzw. Kontrakte:

- Brent (Nordsee-Öl): Die wichtigste Ölsorte für Europa

- West Texas Intermediate (WTI): Die wichtigste Ölsorte für die USA

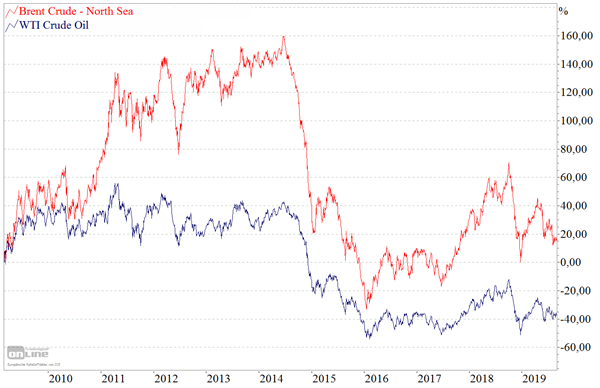

Die Kurse der beiden Sorten stehen in engem Zusammenhang. Daher gibt es Trader, die versuchen, daraus mithilfe von Pair-Trading-Strategien Gewinne zu erzielen. Allerdings hat die Vergangenheit gezeigt, dass sich die Korrelationen auch zeitweilig entkoppeln können, was das entsprechende Risiko dieses Ansatzes darstellt.

Fazit

Steigende Ölpreise werden heute oft positiv interpretiert. Langfristige Anleger sollten unbedingt die Terminkurve beachten.

B5) WTI vs Brent Crude Oil

Der Chart zeigt die Performance von WTI Crude Oil (blaue Linie) im Vergleich zu Brent Crude Oil (orange Linie) seit März 2009. Man kann gut erkennen, dass die Korrelation sehr hoch ist, aber der Spread sich im Zeitablauf deutlich verändern kann.

Quelle: www.tradesignalonline.com