Märkte, die ins Bodenlose fallen ...

Jeder Anleger hat mit Sicherheit bereits die Erfahrung gemacht, dass Aktien manchmal exorbitant steigen oder fallen können im Laufe eines Handelstages. Ein Rückgang von mehr als 50 % aber ist in der Tat äußerst selten (vor allem bei Blue Chips); aber es passiert von Zeit zu Zeit. Genauso wie ein Anstieg in dieser Dimension. Was für Unternehmen gilt, deren Wahrnehmungen sich bei unerwarteten Nachrichten um 180 % drehen können, gilt selbstverständlich gleichermaßen auch für Währungen, Anleihen und Rohstoffe.

Der Gesetzgeber interveniert

Und doch hat der Gesetzgeber für eine ganze Reihe von Märkten ein Limit gesetzt, um wie viel dieser oder jener Markt steigen oder fallen darf. In der Fachsprache wird dies Limit Up (die maximale Erhöhung pro Handelstag) und Limit Down (der maximale Rückgang pro Handelstag) genannt. Diese Vorsichtsmaßnahme soll in erster Linie übermäßige Preisschwankungen reduzieren, aber vor allem ist es auch ein Schutz für den Anleger. Bei hohen Verlusten fordern die Börsen (oder Broker) zusätzliche Einlagen ihrer Kunden, so dass ausreichend Liquidität auf ihren Konten zur Verfügung steht, um potentielle Margin Calls zu vermeiden. Bei extremen Preisschwankungen kann eine Lawine von Margin Calls den Trend noch verstärken und zu extremen Abstürzen oder Short Squeezes führen.

Der Markt ist geschlossen ...

Gefährlich wird es für die Händler, wenn sie in einem Markt mehrere Tage nacheinander "gefangen" sind, da der Markt “locked” limit down oder limit up ist. Ist ein Markt tagelang limit down, dann tauchen einfach keine Käufer auf. Im schlimmsten Fall kommt der Trader tagelang nicht aus seiner Position und muss zuschauen, wie der Markt stetig gegen ihn läuft. Dies kann eine sehr teure Erfahrung werden. Glücklicherweise ist dies nicht so häufig der Fall, aber in der letzten Zeit wurde dies z.B. bei japanischen Bond-Futures beobachtet.

Disziplinierende Wirkung

Das tägliche Preislimit hat selbstverständlich auch eine disziplinierende Wirkung auf die Marktteilnehmer. Es hilft, Übertreibungen und starke Positionierungen der Marktteilnehmer vorzubeugen, welche das Risiko als zu gering einschätzen. Durch die Unterbrechung des Handels im Falle eines Limit Ups oder Downs haben die Marktteilnehmer die Möglichkeit, ihre Positionen in Ruhe zu reflektieren.

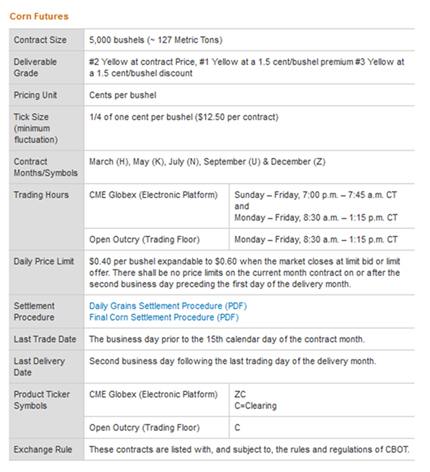

Lassen Sie uns auf der Website der Terminbörse CME nachschauen, was dies für einen Future wie den Mais-Kontrakt bedeutet:

Wir sehen in der Rubrik "Daily Price Limit", dass die CME dem Rohstoff Mais eine Obergrenze von $0,4 gesetzt hat. Wenn der Markt schließt am Limit Bid oder Limit Offer, dann kann die CME das Limit auf $0,6 erhöhen. Dieses tägliche Preislimit variiert natürlich und wird auf der Grundlage des Schlusskurses des letzten Futures-Kontrakts festgelegt. Diese Regel hat zur Folge, dass Futures, die solchen Limits unterliegen, dann in einem Bereich zwischen diesen beiden Extremen gehandelt werden.