Im zweiten Teil dieser Serie über Contrarian-Trading haben wir ein Beispiel im Bund Future betrachtet, bei dem der Trader eine erste Short-Position in Betracht zieht, nachdem der Markt explosionsartig angestiegen war. Ein häufiger Denkfehler, die viele Trader machen, ist, dass sie glauben, sie wären in der Lage die Hochs (oder Tiefs) eines Marktes in einer bestimmten Marktphase bestimmen zu können. Erfahrene Trader wissen, dass dem nicht so sei. Sie gehen von vornherein davon aus, dass sie gerade nicht in der Lage wären, die exakten Drehpunkte im Markt vorab zu identifizieren und gestatten sich eine „zweite Chance“, sollten sie beim ersten Versuch falsch liegen. Eine solche Situation wird auf dem unterstehenden Stundenchart im Mini Crude Oil Future sichtbar.

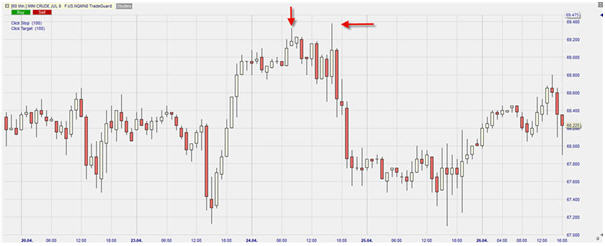

Bild 1: Mini Crude Future, Stundenchart

Wir sehen im Stundenchart, dass der Öl-Future am 23. April 2018, nachdem er ein signifikantes Tief hingelegt hatte stark zu steigen begann. Diese Aufwärtsbewegung wird durch die großen weißen Candles in der Mitte des Charts sichtbar. Nachdem der Markt am frühen Morgen des nächsten Tages noch ein Stück weiter anzog, bildete Crude eine Umkehrkerze (kleiner roter Pfeil links). Diese symbolisiert häufig das Ende einer Aufwärtsbewegung. Die Käufer können die erreichten Hochs nicht halten. Entweder beginnen long-positionierte Trader ihre Kontrakte zu verkaufen und nehmen Gewinne mit, oder es treten Verkäufer auf den Plan wie die Contrarians, die sowieso davon ausgehen, dass diese Aufwärtsbewegung korrigiert werden wird. Wenn nicht zu 100 %, dann wenigstens zu 50 %. Dies geschah dann auch, aber erst, nachdem der Markt kurzfristig ein weiteres Hoch gebildet hatte, das nur etwas über dem Hoch der Umkehrkerze lag (roter Pfeil rechts).

Trader, die davon ausgehen gleich „richtig“ zu liegen, werden in der Regel von solchen erratischen Bewegungen (die natürlich von den Profis inszeniert werden) ausgestoppt. Das Risikomanagement dieser Trader besagt meistens, dass, nachdem sie bei der Umkehrkerze Short gegangen sind, sie den Stop „etwas“ über dem Hoch dieser Kerze legen sollten. Das wissen erfahrene Marktakteure natürlich. Deshalb veranlassen sie gerne kurzfristig ein weiteres Hoch, das – wie man klar sehen kann – nicht nachhaltig ist. Die Stops der Amateure werden geholt und kurz darauf startet die Abwärtsbewegung. Die Empfehlung, den Stop „etwas“ über das aktuelle Hoch zu platzieren, entpuppt sich demnach oft als Falle. Natürlich gelingt es den erfahrenen Marktakteuren nicht immer, die Stops der „Amateure“ zu holen, aber dieses Szenario lässt sich immer wieder auf allen Zeit-Ebenen beobachten.

Klüger wäre eine Strategie, die von erfahrenen Contrarians eingesetzt wird. Wenn man aus Erfahrung davon ausgehen kann, dass man sowieso das Hoch (oder das Tief bei Long-Positionierungen) nicht erwischen wird, wäre es unklug alles auf diese eine Karte zu setzen. Wenn man die Bewegung des Vortages shorten will, ist es meist besser, man teilt die Position in zwei Teil-Einstiegen auf. Fängt der Markt gleich an, zu fallen, dann liegt der Contrarian richtig im Augenblick, wo er den ersten Kontrakt leerverkauft hat. Kommt es nochmals zu einer kurzen Übertreibung wie in diesem Beispiel im Öl-Markt, ist es häufig besser, man erhöht die Position, und geht einen zweiten Leerverkauf ein. Unnötig zu sagen, dass, sollte der Markt dann keine Abwärtsbewegung starten, die Stops greifen müssen. Dies war aber in dem obigen Beispiel nicht der Fall, und der Contrarian konnte beide Positionen mit Gewinn schließen.