Was ist Momentum?

Momentum ist ein Begriff, der vielfältig verwendet wird und manchmal etwas Verwirrung verursacht. Grundsätzlich gibt es nur 2 Arten, wie man Momentum messen kann. Entweder im Vergleich vieler Aktien untereinander (Querschnittsbetrachtung bzw. relatives Momentum) oder eines Wertes zu sich selbst (Zeitreihenbetrachtung bzw. absolutes Momentum).

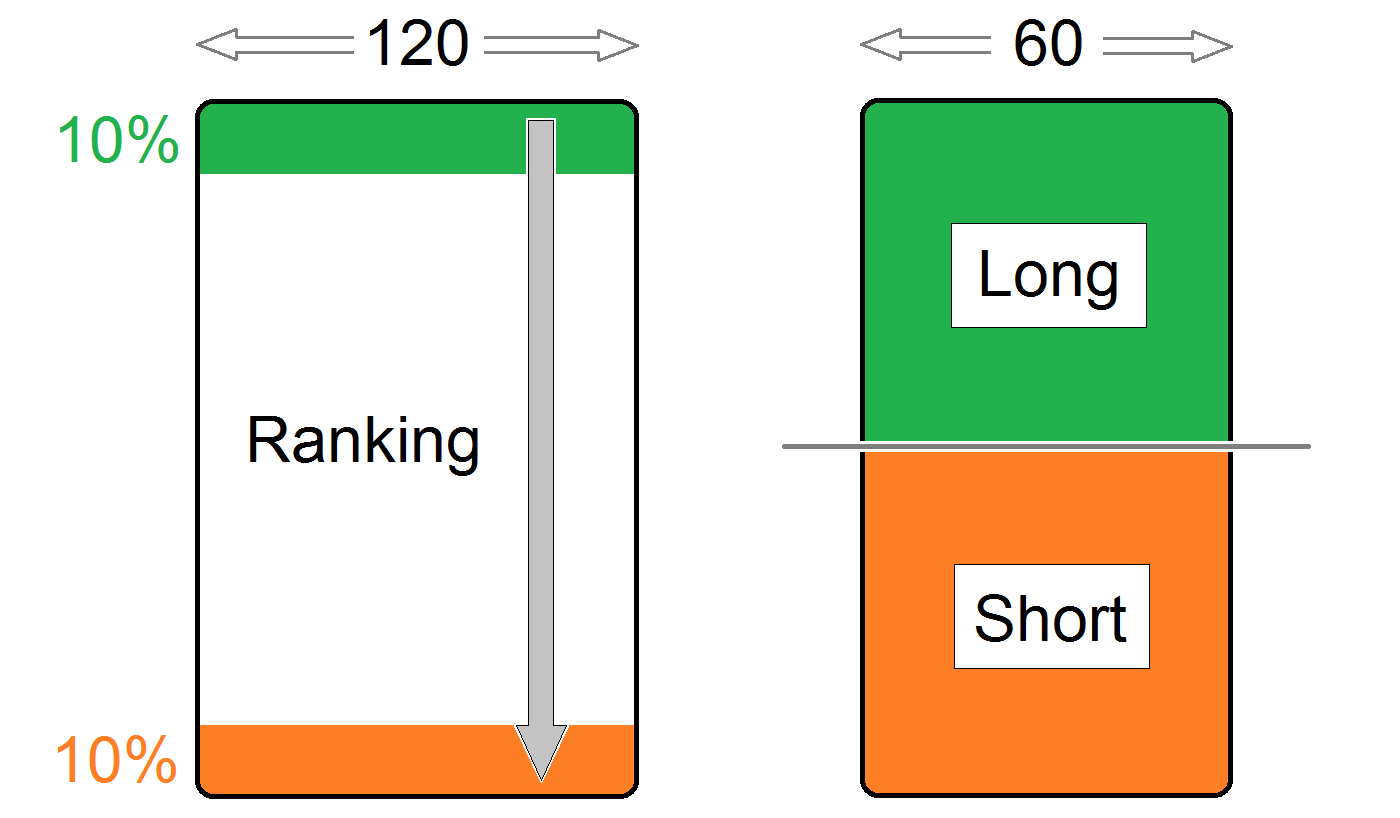

Querschnittsmomentum basiert auf der Annahme, dass sich die relativen Trends der jüngsten Vergangenheit fortsetzen. Die Strategie ist Long (Short) in Werten, die eine Outperformance (Underperformance) aufweisen. Der Ansatz ist marktneutral (Alpha-Strategie) und wird als Winner-Minus-Loser (WML) Portfolio bezeichnet. Die Performance soll demnach aus der Renditedifferenz beider Portfolios resultieren. In der Praxis wird diese Strategie auf möglichst homogene Aktien eines Index oder einer Region angewendet, die eine hohe positive Korrelation zueinander aufweisen.

Zeitreihenmomentum basiert auf der Annahme, dass sich die absoluten Trends der jüngsten Vergangenheit fortsetzen. Die Strategie ist Long (Short) in Werten, die einen aufwärts (abwärts) gerichteten Trend aufweisen. Der Ansatz hat einen Long- oder Short-Bias (Beta-Strategie) und wird als klassische Trendfolge bezeichnet. Die Performance soll demnach – je nach Marktphase – sowohl aus Long- als auch aus Short-Positionen resultieren. In der Praxis wird diese Strategie mit Futures auf möglichst heterogene Anlageklassen angewendet, deren Korrelation zueinander gering ist bzw. nahe null liegt.

Der Momentum-Indikator

Den meisten Privatanlegern ist der Begriff Momentum aus der Technischen Analyse bekannt. Dabei handelt es sich in der Regel um konkrete Ansätze aus dem Bereich des Zeitreihenmomentums, die im Rahmen eines ganzheitlichen Trendfolge-Modells eingesetzt werden können:

-Momentum (MOM) als Indikator ist das Ratio aus aktuellem Kurs zum Kurs vor X Perioden

-Relative Stärke nach Levy (RSL) ist das Ratio aus aktuellem Kurs zum Durchschnitt über X Perioden

-Der Relative Stärke Index (RSI) als Stärke von Kursgewinnen relativ zu Kursverlusten über X Perioden

Ein einfaches Beispiel

Im einfachsten Fall werden bei Momentum-Strategien fortlaufend die stärksten Aktien eines Index Long gehalten. Auf der Short-Seite ist das Risiko in den meisten Marktphasen dagegen deutlich höher. Zwar kann in den schwächsten Aktien eine Short-Position gehalten werden, um die Querschnittsmomentum-Prämie wie beschrieben zu vereinnahmen. Alternativ ist aber auch eine Long-Only-Umsetzung mit (teilweisem) Hedge durch den entsprechenden Index-Future möglich.

Wichtig ist, einen ausreichend großen Index als Ausgangsbasis zu betrachten. Im DAX funktioniert Momentum auf Dauer kaum, da hier nur 30 Aktien enthalten sind und man bei den besten bzw. schlechtesten 10% nur jeweils 3 Aktien handelt, was zu einer hohen Zufallskomponente führt. Besser ist es, zum Beispiel den S&P 500 oder den STOXX 600 zu verwenden und hier nur die Top 3% oder Top 5% zu betrachten bzw. diese manuell weiter zu selektieren, sollten es zu viele Positionen sein. Rückrechnungen haben ergeben, dass Momentum profitabler, aber auch volatiler wird, wenn man den Prozentsatz ausgewählter Aktien reduziert.

Mit Blick auf die anfallenden Transaktionskosten ist zudem zu berücksichtigen, dass im klassischen Momentum-Modell die Positionen monatlich an das veränderte Ranking anzupassen sind. Alternativ können Anleger auf eine quartalsweise Anpassung ausweichen.

Warum funktioniert Momentum?

Die wissenschaftliche Literatur zum Momentum-Effekt ist heute sehr umfangreich und der Effekt entsprechend gut dokumentiert. Zur Erklärung, warum Momentum funktioniert, hat die Literatur verschiedene Ansätze hervorgebracht, die sich in 2 große Kategorien unterteilen lassen:

Rationale bzw. strukturelle Erklärungen

verhaltenswissenschaftliche Modelle

Die beste strukturelle Erklärung ist die Architektur der Märkte. Die überwiegende Zahl der Indizes ist heute nach Marktkapitalisierung gewichtet, was eine implizite Momentum-Strategie darstellt. Denn Aktien, die stark gestiegen (gefallen) sind, nehmen im Index eine höhere (niedrigere) Gewichtung ein. Strömt dann neues Geld in die Märkte, werden diese Aktien besonders stark (weniger stark) gekauft. Entscheidend ist dabei, dass viele Anleger ihr Geld in Fonds stecken und die Fondsmanager dann, da ihre Leistung relativ zu einer Benchmark gemessen wird und sie ihren Job nicht riskieren möchten, indexnah investieren. Damit werden unternehmensspezifische Faktoren nicht vollständig berücksichtigt (Quelle: Gutierrez, R. C. / Prinsky, C. A. (2007), Momentum, Reversal, and the Trading Behaviors of Institutions). Oder anders ausgedrückt: Die verbreitete Anwendung von Benchmarks kann ein sogenanntes „Limit to Arbitrage“ darstellen (Quelle: Baker, M. / Bradley, B. / Wurgler, J. (2011), Benchmarks as Limits to Arbitrage: Understanding the Low-Volatility Anomaly). Das würde erklären, warum der Momentum-Effekt nicht schon längst verschwunden ist, obwohl viele Marktteilnehmer diese Anomalie kennen und auszunutzen versuchen.

Doch auch die Verhaltenswissenschaft hat eine gute Erklärung. Die Grundidee ist eine initiale Unterreaktion, die sich später in eine Überreaktion „verwandelt“ (Quellen: Barberis, N. / Shleifer, A. / Vishny, R. (1998), A model of investor sentiment sowie Hong, H. / Stein, J. C. (1999), A Unified Theory of Underreaction, Momentum Trading and Overreaction in Asset Markets). Grundlage dieser Modelle ist eine Verzerrung in der Informationsverarbeitung. Entwickelt sich zum Beispiel ein Unternehmen positiv, wird das am Markt nicht sofort vollständig eingepreist. Erst im Lauf der Zeit erkennen immer mehr Akteure den positiven Trend und springen auf. Bleibt die fundamentale Entwicklung gut, werden die Marktteilnehmer zunehmend optimistisch. Sie schrauben ihre Erwartungen weiter nach oben und gehen davon aus, dass sich die positive Entwicklung immer weiter so fortsetzt. Sie extrapolieren also ihre Schätzungen bis weit in die Zukunft, was zu einer Übertreibung führt. Diese kann sich weiter verstärken, wenn allein wegen der guten Kursentwicklung weitere Anleger auf den Trend aufmerksam werden und einsteigen, um „nichts zu verpassen“ (Herdeneffekt).

Fazit

Momentum gibt es in der Querschnittsbetrachtung (Performance-Ranking bei Aktien) sowie als Zeitreihenansatz (klassische Trendfolge mit Futures). Das Beispiel sowie die Erklärungen in diesem Artikel bezogen sich auf das Querschnittsmomentum, das in den letzten 20 Jahren umfangreich wissenschaftlich untersucht wurde. Aus diesen Studien lässt ich schlussfolgern, dass der Momentum-Effekt wohl das Resultat einer Kombination rationaler sowie verhaltensbasierter Ursachen ist. Das Interessante dabei: Fast alle Erklärungsansätze basieren auf dauerhaften Strukturen und Effekten. Weder die grundlegende Architektur und Funktionsweise der Märkte noch das teils irrationale Verhalten von uns Menschen werden sich auf absehbare Zeit stark verändern. Deshalb wird uns der Momentum-Effekt wohl auch in Zukunft erhalten bleiben.

B1) Schema Querschnittsmomentum

Schematische Darstellung einer 6-3-Querschnittsmomentum-Strategie. Quelle: Marko Momentum

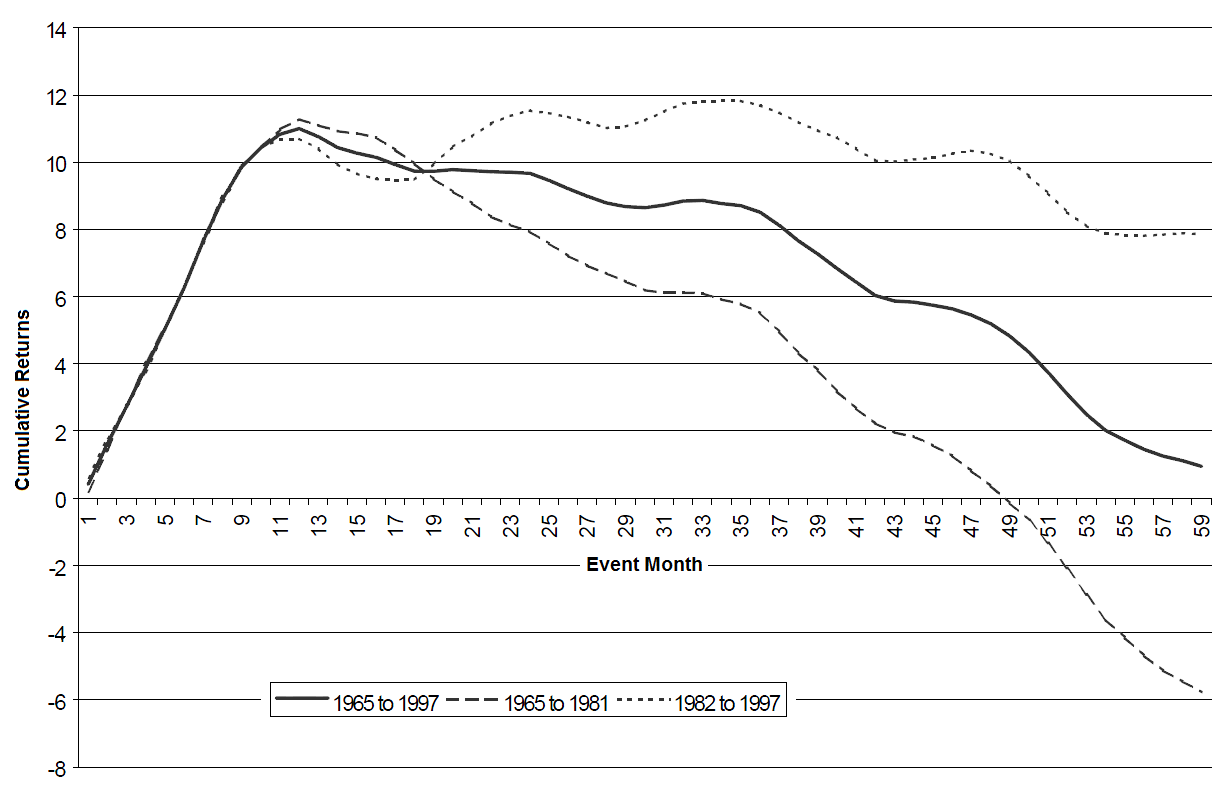

B2) Verlaufsmuster von Querschnittsmomentum

Kumulative Überrenditen von Momentum-Portfolios mit einer Ranking-Periode von 6 Monaten in Abhängigkeit von der Haltedauer in Monaten. Zeitraum: 1965-1997. Quelle: Jegadeesh, N. / Titman, S. (2001), Profitability of Momentum Strategies: An evaluation of alternative explanations

S. 34.

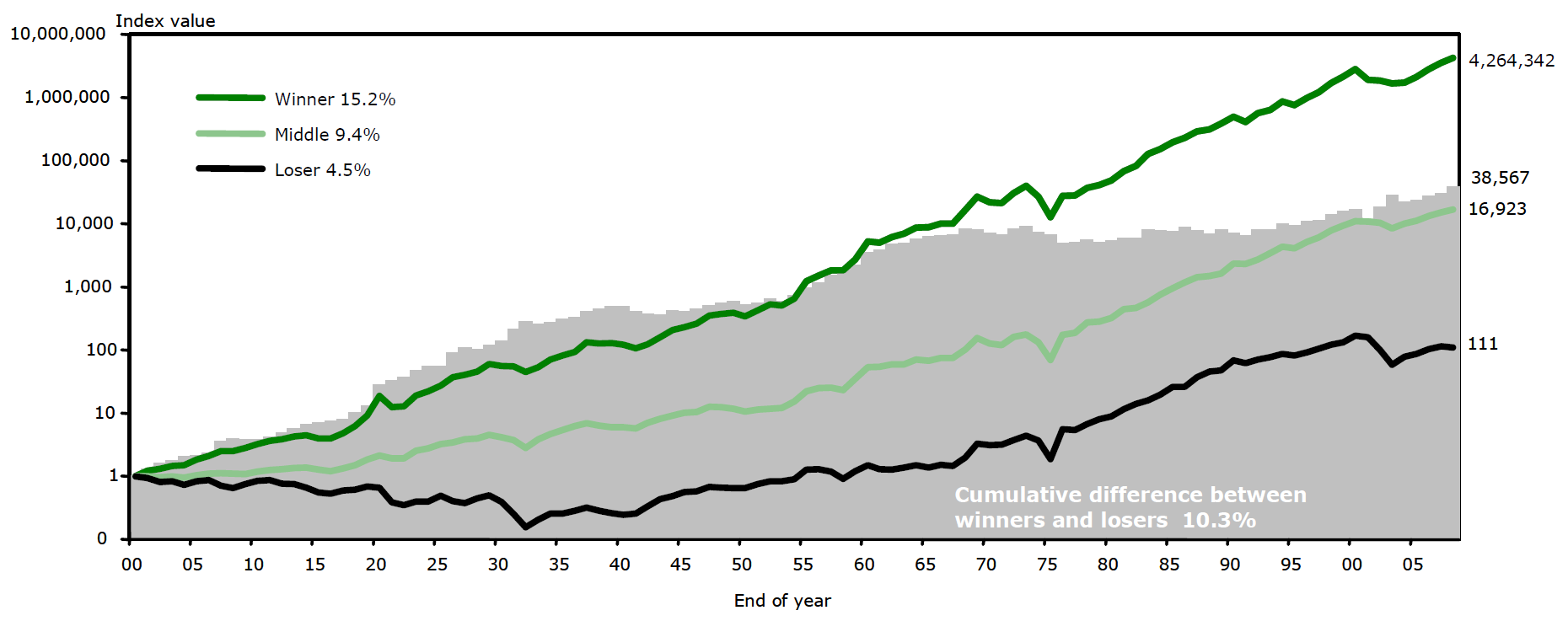

B3) Querschnittsmomentum seit 1900

Performance verschiedener nach Marktkapitalisierung gewichteter Portfolios auf Basis der 100 größten Aktien in Großbritannien. Die angewendete Momentum-Strategie nutzt ein fortlaufendes Ranking über 12 Monate, einen Wartemonat sowie eine anschließende Haltedauer von 1 Monat. Zeitraum: 1900-2007.

Quelle: Dimson, E. / Marsh, P. / Stauntin, M. (2008), Momentum in the Stock Market, S. 72.